Rohstoffe

Fehlende Milliarden

Durch die Steuerflucht internationaler Öl-, Gas und Bergbauunternehmen gehen rohstoffreichen Ländern jährlich Steuereinnahmen in Milliardenhöhe verloren (siehe auch E+Z/D+C e-Paper 2017/03, S. 12). Schätzungen der UN und der Weltbank gehen von einem zweistelligen Milliardenbetrag aus.

Diese Steuerflucht hat gravierende soziale, wirtschaftliche und politische Auswirkungen. Denn das Geld fehlt für grundlegende staatliche Dienstleistungen. Laut der Weltgesundheitsorganisation (World Health Organization – WHO) würden jährliche Investitionen von 8,7 Milliarden Dollar in den Gesundheitsbereich 4 Millionen Kindern pro Jahr in 46 afrikanischen Staaten das Leben retten. Und 5,2 Milliarden Dollar pro Jahr würden ausreichen, um die fehlenden Lehrkräfte zu bezahlen, damit jedes Kind in Afrika zur Schule gehen kann.

Die Staatsausgaben von Ländern wie Sambia, der Demokratischen Republik Kongo, dem Tschad, Niger oder Liberia liegen jeweils unter 6 Milliarden Dollar pro Jahr. Die Steuerflucht fällt also schwer ins Gewicht. Zwar veruntreuen auch manche afrikanische Präsidenten einen Teil der Einnahmen ihres Staates. Korruption von Politikern und Beamten macht aber nach Zahlen der Forschungs- und Beratungsorganisation Global Financial Integrity nur etwa ein Zehntel der Summe aus, die afrikanischen Staaten durch die Steuerflucht von Unternehmen verlorengeht.

Fehlende Steuereinnahmen erschweren es den betroffenen Ländern auch, sich nachhaltig zu entwickeln und eine stabile Wirtschaft aufzubauen. Um Unternehmertum zu fördern und Arbeitsplätze zu schaffen, bedarf es vieler Voraussetzungen, darunter Straßen und Strom, Bildung und Forschung sowie Kredite, um Investitionen und Unternehmertum zu fördern. Ohne Steuereinnahmen kann der Staat all das nicht bereitstellen, er ist auf Hilfe von außen angewiesen. Laut der NGO Global Policy Forum bewegt sich der Abfluss potenzieller Steuereinnahmen in einer ähnlichen Größenordnung wie die öffentliche Entwicklungshilfe (official development assistance – ODA) für Subsahara-Afrika.

Die Sustainable Development Goals (SDGs) sind kaum zu erreichen, wenn die Steuerflucht nicht eingedämmt wird. UN-Schätzungen zufolge werden für die weltweite Umsetzung der Agenda 2030 jährlich zwischen 750 Milliarden und 1,3 Billionen Dollar an öffentlichen Ausgaben benötigt. Das ist mit ODA allein nicht zu stemmen.

Tricksen und täuschen

Internationale Rohstofffirmen bedienen sich vieler Taktiken zur Steuervermeidung. Schon bei den Verhandlungen über die Abbauverträge nutzen Unternehmen ihre Verhandlungsmacht oder ihr Wissen über technische Vertragsklauseln – oder sie zahlen Schmiergelder, um von bestimmten Steuern entweder komplett oder für einen langen Zeitraum befreit zu werden.

Ein weiterer Trick besteht in sogenannten falschen Verrechnungspreisen. Dabei verkauft das Unternehmen die Rohstoffe, die es abbaut, weit unter Marktpreis an eine Tochterfirma in einer Steueroase. So macht das Unternehmen im Herkunftsland der Rohstoffe wenig Gewinn und muss kaum Steuern zahlen. Auch in der Steueroase, in die der Gewinn verschoben wurde, fallen – eben wegen der niedrigen Steuersätze, die eine solche Oase ausmachen – kaum Steuern an. Gäbe es diese Null- oder Niedrigsteuerländer nicht, hätten die Unternehmen weniger Möglichkeiten, Steuerzahlungen in rohstoffreichen Ländern zu umgehen. Auf ähnliche Weise wird auch bei der Mehrwert- oder Verbrauchssteuer und bei Lizenzgebühren und Dividenden getäuscht.

Auch Doppelbesteuerungsabkommen können zur Steuervermeidung genutzt werden (s. Catherine Ngina Mutava). Sie legen fest, in welchem Staat ein internationales Unternehmen Steuern zu zahlen hat: zum Beispiel am Unternehmenssitz oder in dem Land, in dem der Gewinn erwirtschaftet wird. Sinn der Sache ist, eine doppelte Besteuerung zu vermeiden. Viele dieser Abkommen sind allerdings zum Nachteil ärmerer Länder gestaltet.

Die Nutzung von Doppelbesteuerungsabkommen zur Steuervermeidung ist nicht illegal, aber moralisch höchst fragwürdig, wie die NGO ActionAid am Beispiel eines australischen Bergbauunternehmens in Malawi zeigt. Um dort keine Quellensteuer zahlen zu müssen, bediente sich das Unternehmen eines Steuerabkommens zwischen Malawi und den Niederlanden. Es gründete in dem europäischen Land eine Tochtergesellschaft ohne Angestellte, um Gelder aus Malawi dorthin zu verschieben. In den Niederlanden lag die entsprechende Steuer bei null Prozent, so dass die Gelder ohne Abzüge weiter Richtung Hauptsitz des Unternehmens in Australien fließen konnten. So hat ein einzelnes Unternehmen den malawischen Staat über den Zeitraum von sechs Jahren um Steuern in Höhe von 27,5 Millionen Dollar geprellt.

Dies ist kein Einzelfall, und die Summe ist sogar vergleichsweise niedrig. Laut der niederländischen NGO SOMO hat beispielsweise eine Ölfirma in Uganda versucht, Steuerzahlungen von mehr als 400 Millionen Dollar zu umgehen. Nach langwierigen Gerichtsverfahren konnte Uganda immerhin einen Teil dieser Summe eintreiben.

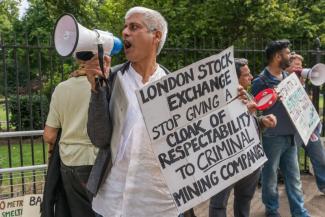

Viele der betroffenen Länder fordern, dass ihre Interessen bei der Besteuerung internationaler Konzerne berücksichtigt werden, besonders im Rohstoffabbau. Bei der UN-Konferenz zur Entwicklungsfinanzierung im Juli 2015 in Addis Abeba drang eine Gruppe von 134 Entwicklungs- und Schwellenländern auf die Einrichtung eines Regierungsausschusses auf UN-Ebene. Sie erhoffen sich davon mehr Mitspracherechte bei internationalen Verhandlungen zu Steuerfragen. Allerdings lehnten viele westliche Staaten die Forderung dieser großen Koalition von Ländern des globalen Südens ab, sodass nichts daraus wurde. Bis heute werden internationale Steuerfragen und die Bekämpfung von Steuervermeidung auf OECD-Ebene hauptsächlich durch G20-Mitglieder bestimmt (s. Mick Moore).

Nico Beckert ist freier Journalist und Fachpromotor für Rohstoffe und Rohstoffpolitik am Haus Wasserburg in Vallendar.

nico.beckert@gmx.net

Blog: www.zebralogs.wordpress.com